5 月 13 日,Zest Protocol 宣布完成 350 万美元种子轮融资,Tim Draper 领投,Binance Labs 参投。据悉,该协议利用 Layer 2 Stacks 的 Nakamoto 升级和跨链资产 sBTC 来实现完全原生于网络的借贷服务。近年来 Binance Labs 对生态的投资屈指可数,Zest 是否有独到之处?Odaily 星球日报将于本文解析 Zest 的业务。

Zest 解析

Zest 于 2021 年创立,在 2023 年第二季发布 Zest Protocol 原型,第四季完成审计。将跟随 Stacks 的 Nakamoto 升级借贷原生借贷服务。

Zest 借贷方案

Stacks 上现有的借贷解决方案在很大程度上依赖于中心化实体,贷款方通常是一个受信任委员会或者托管人联盟,底层运行情况非常不透明,并且中心化组织将产生额外费用,使借贷活动变得不经济。

而 Stacks 即将进行 Nakamoto 升级,解决了上述的中心化问题,同时 Zest Protocol 将利用该升级创建原生的借贷服务。首先,Nakamoto 升级是什么?

Nakamoto 是 Stacks 一次里程碑更新,更新后区块时间将缩短至约 5 秒(升级前与一致,约为 10 分钟或更高),此外本次升级还将引入 sBTC,这是一种安全高效的封装版本,与 Stacks 共识机制天然集成。此前存入 BTC 相当于面向中心化机构存款,交付网络上另行创造的同名代币。而升级后的 sBTC 实现了去中心化、无信任的双向锚定,等价于 BTC 能够在主网和 Stacks 之间自由跨链。

升级后,Stacks 获得了高度的 BTC 流动性和网络性能,而 Zest 将利用这些流动性开展借贷业务。用户跨链原生获得 sBTC,进入 Zest 的池子获取收益。

Zest 的 BTC 流动性池分为两种,借贷池和收益池。前者与常规的借贷模式没有区别,采用了池对池的借贷形式,用户在对应币种的池子进行借/贷操作,并支付或收取相应的利息。

而收益(Earn)池中,用户仅作为贷款人角色参与,Zest 为收益池引入了第三方角色即资金池代表(Pool delegates),启动和管理流动性池的信贷专家,资金池代表进行尽职调查,并与借款人商定条款。资金池代表需要审查借款人的声誉、专业知识和绩效,以评估贷款条款。一旦借款人和资金池代表就借款人利率和抵押品比率达成一致,资金池代表就从其管理的资金池中为贷款提供资金。

而收益池的借款人仅限机构,包括接受支付的做市商、交易所、中心化贷款机构、矿工和企业等。借款人需要与资金池代表联系,加入许可白名单之后,创建特定的贷款金库存入资产,然后提交贷款请求。比较特殊的是,该收益池还支持借款人进行展期,即还款日临近时另行签订借贷合约对借款进行延期,仅需支付到期利息。

融资情况

5 月 13 日,Zest Protocol 完成 350 万美元种子轮融资,Tim Draper 领投,Binance Labs、Trust Machines、Flow Traders、Hyperithm、 Frontier Fund、DeSpread、Tykhe Block Ventures、Asymmetric、Primal Capital、Gossamer Capital、Scimitar Capital 等参投。这也是目前唯一一轮融资。

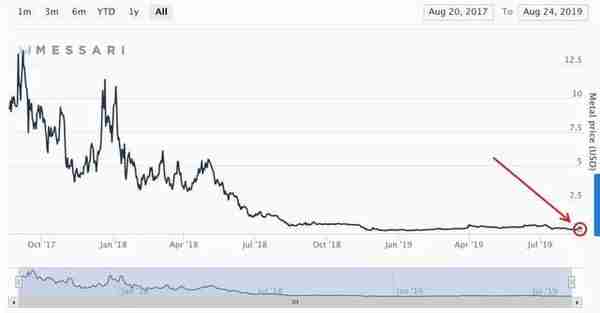

而 Binance Labs,近期在生态方面的投资包括今年 4 月 11 日的 BounceBit、 2 月 27 日的 Babylon,再往前就是 2022 年年末投资的Lorenzo Protocol,其在方面的投资具有一定稀缺性。

何一针对此次投资评论称:“Zest Protocol 的技术满足了持有者和借款人的需求,释放了可编程性和互操作性的潜力。在 Binance Labs,我们一直在寻找那些引领行业的先行者,我们期待看到 Stacks 的 Nakamoto 升级推动 Zest Protocol 的成长。”

Zest Protocol 创始人 Tycho Onnasch 表示:“我们旨在重新定义借贷。我们在这里完成长期未完成的任务,将借贷市场迁移到链上,这才是它们应有的地方。”

结论

Zest 的业务模式较为传统没有重大革新,但绑定的 Stacks 生态未充分开发但具有高关注度,市场潜力较大,叠加 Binance Labs 投资属性,具备一定的关注价值。