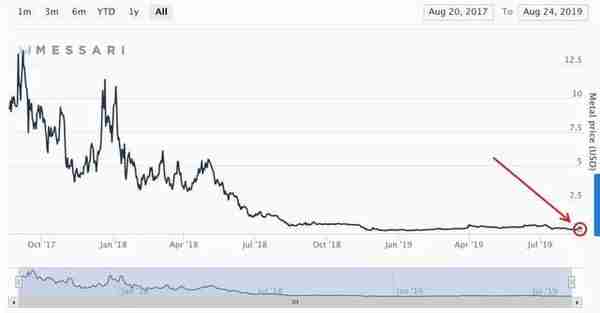

在我们7月8日写这封信的时候,比特币自年初至今上涨了32%,超过了股票(下跌1%)、债券(上涨6%)和黄金(上涨18%)。其出色的表现是随着 "数字黄金 "投资论调获得越来越多投资者的追捧。

不过,许多投资者不知道的是,作为Bitwise 10大加密货币指数第二大的以太币,今年的回报率几乎是比特币的3倍,上涨了近95%。以太币的强劲表现帮助Bitwise 10今年上涨了近37%。

在上个月的信中,我们写到了比特币的长期投资案例(为什么比特币有价值--揭穿 "大傻瓜 "理论。)鉴于以太币的强势表现,在这封信中,我们将用几页的篇幅给大家深入了解一下它。

以太币 & 加密货币领域最大的市场机会之一

很多刚接触加密技术的人都认为,从长远来看,只有一种重要的加密货币资产,身为投资者的挑战则是选择 "最好 "的一种。

我们不同意这种观点。

为什么这么说呢?因为不同的加密货币资产(及其相关联的区块链)专注于不同的用例。

打个比方,微软和Salesforce都是软件公司,但他们面向的是不同的市场 - 一方获胜并不排除另一方也获胜。Uber和Instagram都是应用,但同样有不同的功能和用例 - 因此双方都可以获胜。

同样,不同的加密货币资产可能依赖于相同的区块链技术核心内核,但它们专注于不同的用例,因此,可以有多个赢家。

正如我们经常讨论的那样,比特币区块链的优势在于安全和防篡改,这使得它完全适合数字黄金的用例。另一类区块链专注于成为支付工具,因此优先考虑速度、隐私或价格稳定等功能,比如XRP、USDC、Zcash和Monero。

不同的是,以太坊是第一个,也是今天最大的,针对可编程性(或数字合约)进行优化的区块链。重要的是,这可能是区块链技术最令人兴奋的应用之一。

让我们来探讨一下。

可编程货币的崛起:加密货币的关键性基础突破之一

"可编程货币"(或称资产)是新的科技术语,简单来说就是加密资产可以以实物资产无法实现的方式进行交易。

这意味着什么?大多数人认为加密资产交易是一种简单的现金式支付方式;类似于 "爱丽丝将加密资产X发送给鲍勃来付款给他"。

有了像以太坊这样的可编程货币区块链,加密资产交易更复杂的形式就变得简单了;就像 "Alice将加密资产X发送给Bob,但必须在Carol也同意这项交易之后才生效"。

这在你听来可能很像托管交易,这在个人进行购房或公司执行并购交易时经常使用。区别以及突破在于,加密货币技术允许你在没有托管公司、没有律师、没有银行的情况下完成......因此不需要付给他们任何费用,没有等待他们对你开放和回应的延迟,也没有偏见。

上面的交易只是一个例子。增加另一种复杂性也很容易,比如,"Alice将加密资产X发送给Bob,但不能早于5年,并且只能在Carol同意后才生效" - 这看起来更像一个信托 - 或者 "如果Carol赢得比赛,Alice将加密资产X发送给Bob,如果Carol没有赢得比赛,Bob将加密资产Y发送给Alice"- 这看起来更像一个合同。

执行比直接支付更复杂的交易的能力是 "可编程货币 "概念的定义。许多加密货币资产(包括比特币)可以处理这些交易的最简单形式,但以太坊区块链的设计是为了支持完全的可定制性和复杂性。

以太坊今天的核心价值主张是这样一个问题:如果我们能够应用 "可编程交易 "能力来重新思考金融行业提供的几乎所有类型的服务,从简单的托管账户和信托实体到诸如资本筹集、抵押借款、产品设计、贷款、保证金交易等复杂的想法,会怎么样?

如果我们能用一些基于软件、易于审计、不依赖人类判断、有偿付能力风险的金融系统来取代大量的寻租、不良行为历史和偿付能力风险的金融系统,会怎么样?

以太坊近期使用量的爆发性增长:稳定币、借贷业务激增至数十亿级别

加密社区提出了一个术语来描述这一类别。"去中心化金融",简称 "DeFi"。

大多数投资者在听到 "DeFi "时的最初反应是,它听起来很好听,但也有点像科幻小说;人们认为,现实世界的应用一定是在未来很多年以后。

但是,尽管它在大众媒体上并没有得到太多的关注,但DeFi在现实世界中的应用在最近几个月里却出现了爆炸性的增长。事实上,仅在2020年上半年,我们就看到了两个价值数十亿美元的使用案例的发展:一个是围绕稳定币,另一个则是极其成功的去中心化借贷市场Compound的推出。

•稳定币

稳定币是与法币(主要是美元)挂钩的加密货币资产。如今,它们主要用于使法币可以在加密货币世界中使用 - 就像ADR使外国股票可以在美国市场上交易一样 - 并且是加密货币市场中增长最快的角落corner之一。

稳定币实现了许多现实世界的用途。它们被那些想用不太波动的美元存钱而不从加密货币交易所提款的加密投资者使用;被那些想创建以美元结算的数字合约(如上面Alice、Bob等例子中所述)的个人使用;被资本管制国家的个人使用,以在当地的货币系统之外存储资金。最近,稳定币已经成为许多去中心化金融应用的基础资产。

这与以太坊有什么关系?以太坊已经确立了自己作为发行稳定币的首选平台,通过上文所述的以太坊灵活的数字合约能力的编程来完成。

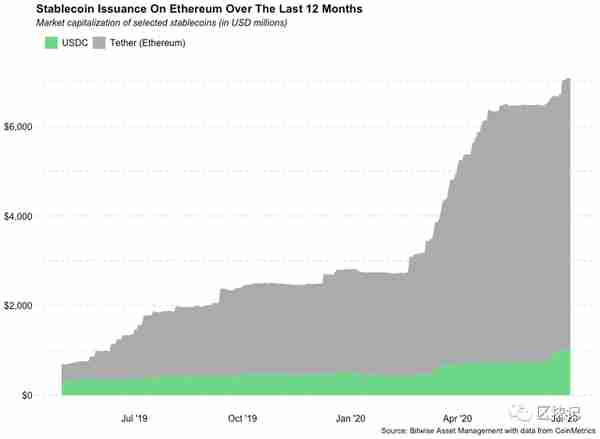

两个最重要的稳定币,Tether和USDC,在过去的一年中出现了爆炸性的增长,以太坊网络上的总资产从12个月前的不到10亿美元上升到今天的70多亿美元。这种增长没有放缓的迹象。

•借贷

开发者已经尝试使用以太坊的数字合约来创建以程序化方式借贷其他加密货币的市场。最近最成功的例子之一是Compound。Compound本质上是一个去中心化的加密资产货币市场,其支持者中包括Andreessen Horowitz(a16z)和贝恩资本等着名投资者。

Compound提供了你可能期望从银行获得的功能。储户可以存入加密资产并赚取利息,而借款人可以在平台上获得抵押贷款。正如所讨论的那样,在贷款的用户和借款的用户之间没有可信的第三方,这一切都由去中心化的软件程序及相关代币完成。

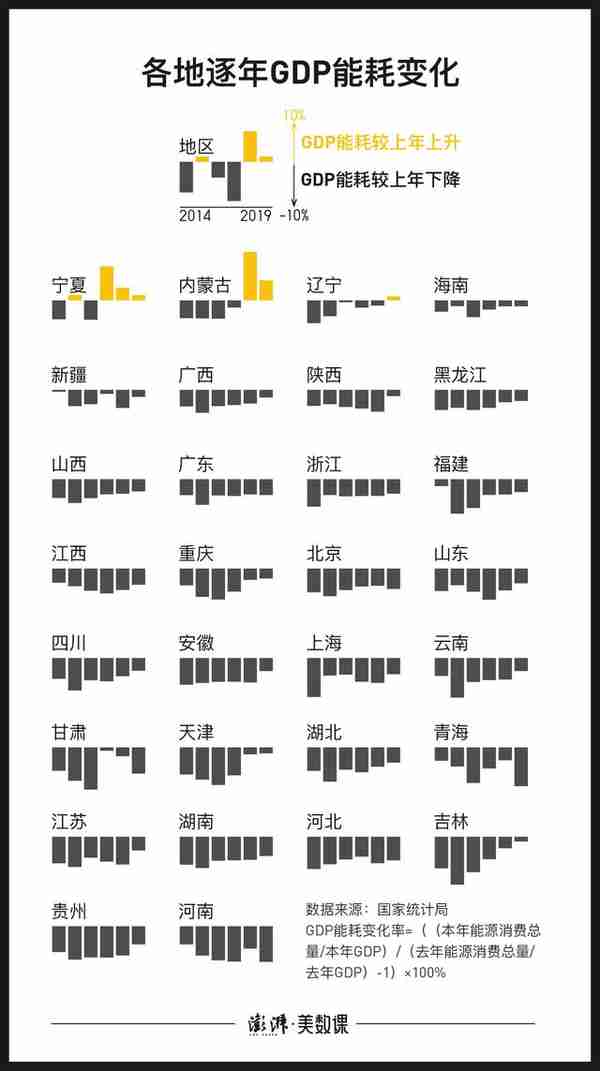

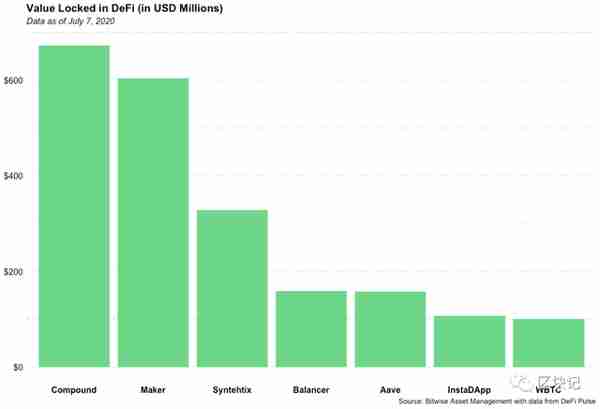

Compound在今年年初推出,如今其价值已接近7亿美元。其它同类的协议也积累了大量资产,如下图所示。这些平台如今总共控制了超过20亿美元的资产。

尽管这并不是 "取代银行系统",但对于全新的技术来说,这也不是小事,而且增长是爆炸性的,一年前,这个领域基本上是不存在的。

DeFi的可持续发展程度以及它能增长多少?

关于去中心化金融生态系统的发展方式,一个有趣的事情是,这些程序都运行在以太坊网络之上,可以以不同的方式组合起来,提供新的解决方案。

一个常见的比喻是,在去中心化金融市场的建设就像用乐高搭建一座城堡,每个程序(稳定币、借贷、交易所等)就像一个通用的乐高积木,可以用不同的组合方式来实现越来越复杂的事情。

这些乐高块越多,新产品的组合就越多,实用性就越强,以太坊也就越能确立自己在该领域的领先地位。

作为一种新生的技术发展,去中心化金融当然也伴随着相当大的风险,有限的历史记录和使用难度。就像比特币不能保证成为数字黄金一样,以太坊也绝不保证能找到数字金融合约的大市场。

不过,我们认为,许多投资者较多地参与这个机会是正确的,因为机会是巨大的......毕竟,一个好的投资不是发现它没有风险,而是发现有相应回报潜力的风险。

在这种情况下,以太币如今的市值仅仅是2008年全球金融危机以来美国银行缴纳的罚款的一小部分(10%左右)。如果以太坊成为新的替代性金融服务体系的基础层,那么上升空间是巨大的。

它也是需要的。

尽管在过去的几十年里出现了所有的金融科技公司和银行应用,但金融服务界的大部分仍然明显地技术落后且收取高额费用。据估计,80%的金融交易仍在使用COBOL处理,这是一种1959年开发的编程语言,当时大多数程序员还在使用打孔卡。

或许,下一波创新浪潮需要的不是一个流畅的移动应用或后台机器学习模式,而是对这一模式的颠覆。摆脱中间人 - 正如区块链软件的突破所期望的那样 - 可以取消手续费,结束因营业时间和陈旧系统造成的延误,通过提高透明度来防止破产,并允许世界上任何人创建任何规模的合同。这些都是强大的功能,将能够带来颠覆性的变化。